2025年1月金利情報

目次

1. 今月の住宅ローン金利の動向は?

2. 変動金利が有利!理由と将来予想を解説

3. 自分の住宅ローンはどうすればいい?タイプ別対処法!

4. 参考情報

1.今月の住宅ローン金利の動向

1− 1 サマリー

今月は、ほとんどの銀行において変動金利は据え置きとなっています。

一部金融機関では戦略的に金利を引き下げており、

引き続き銀行間の獲得競争は激しくなっていくものと見ています。

なお、モゲチェック限定の優遇金利を出す銀行もあり、

各行は金利引下げ競争はしたくないものの獲得件数を伸ばしていきたい意向が高いと考えられます。

12月から1月の主要金融機関の住宅ローン基準金利及び優遇幅の動きは下記表の通りです。

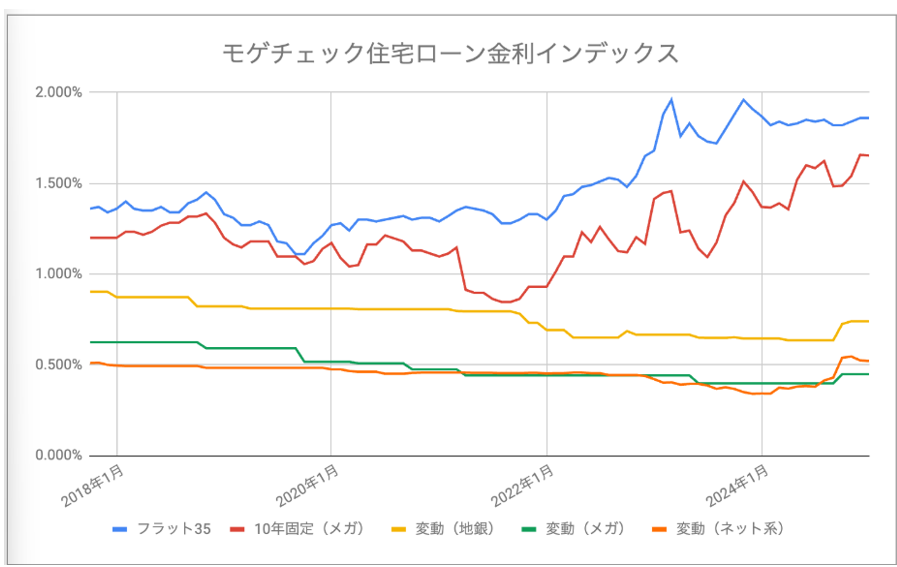

主要なネット銀行、メガバンク、地方銀行の変動金利、メガバンクの10年固定金利、フラット35の金利をそれぞれ平均した

モゲチェックの独自指標である「住宅ローン金利インデックス」の動きは上図の通りです。

変動金利では

引き続きネット銀行の金利インデックスがメガバンクの金利インデックスを上回る逆転現象が起きています。

さらにメガバンクに追従して

他行でも優遇幅拡大の傾向があり、

この傾向は当面続く可能性があります。

この動きを受けた他のネット銀行の対応にも注目が集まります。

固定金利は、

日銀の利上げを受けて長期金利が上昇しており、

先月と同水準で高止まりしています。

米国大統領選を終え、マクロ経済が落ち着いたと日銀が判断した場合、

堅調な賃金および物価の上昇を踏まえ、

年内追加利上げの確度が高まるものと思われます。

2.変動金利が有利!理由と将来予想を解説

モゲチェックでは固定金利よりも変動金利が有利と考えています。

日銀が追加利上げを実施した現在でもそう考える理由は大きく2点です。

1.住宅ローンは最初の10年を低金利で通過すべき

2.固定金利が有利になるには「6回以上の利上げ」が必要

それぞれ解説していきます。

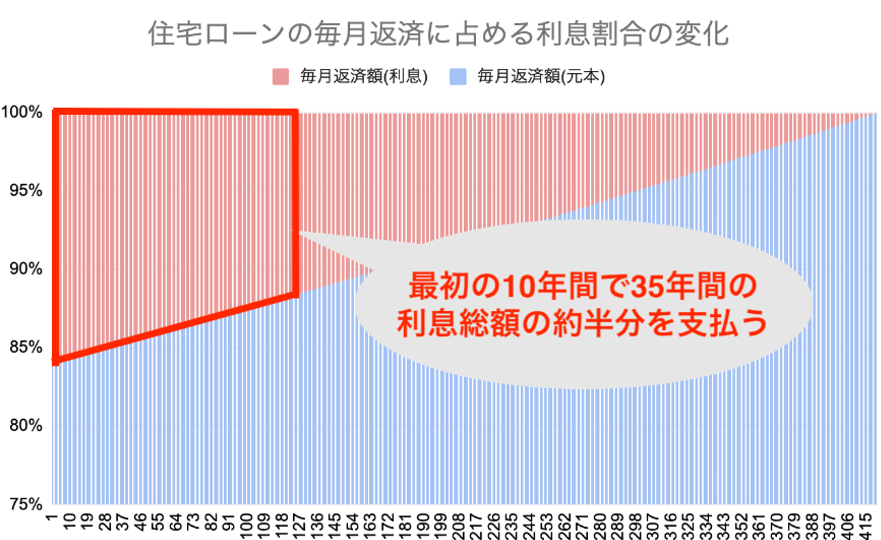

①住宅ローンは最初の10年を低金利で通過すべき

まず1つ目に

住宅ローンは返済の初期、

特に最初の10年の利息負担が大きいことが挙げられます。

住宅ローンは通常「元利均等返済」方式で返済します。

これは元本が多く残っている返済初期ほど利息返済の割合を高めることで

毎月の返済額を一定にし、

住宅ローン利用者が返済しやすくするというものです。

裏を返すと、

残高が多く残っている返済の初期ほどより多くの利息を支払うことになり、

返済期間が35年の場合、

利息総額の半分近い金額を最初の約10年で支払うことになります。

例えば

【元本が3,500万円、35年払い、金利が0.5%(元利均等返済)】の場合、

毎月の返済額は90,856円です。

そのうち初回の返済では利息が14,584円ですが、

ちょうど10年後にあたる120回目では10,708円、

最終回ではなんと38円にまで減ります。

そして、

35年間で支払う利息総額が316万円であるのに対し、

最初の10年間で支払う金利はほぼ半分(48%)の152万円です。

住宅ローンは文字通りローンなので利息をつけて返済することになりますが、

利用者からすれば支払う利息は少ない方が良いでしょう。

となると、より利息の総額を抑えるためには最初10年に少しでも低金利のローンを使うことが肝心であり、

低金利が提供されている変動金利が理にかなっていると言えます。

②固定が有利になるには6回以上の利上げが必要

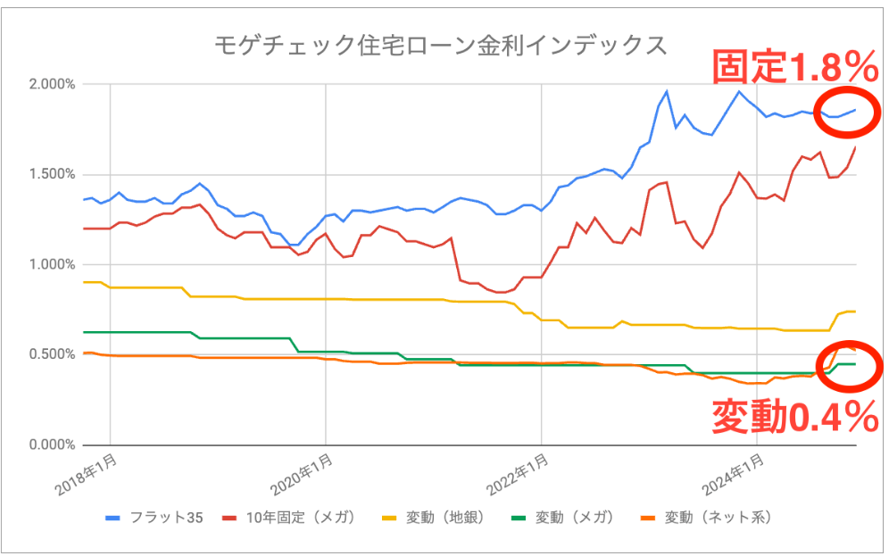

以下は2024年10月時点での変動金利・固定金利の相場です。

変動金利はネット銀行だと約年0.4%、

固定金利はフラット35で約年1.8%です。

変動・固定の金利差は年1.4%ですので、

「変動金利が年1.4%以上上昇するのであれば固定金利を使う方が有利」ということになります。

通常、中央銀行による政策金利の引き上げは0.25%ずつのため、

1.5%の金利差を埋めるには6回の追加利上げが必要という計算になります(0.25%×6 = 1.50%)。

このところの「マイナス金利解除」と

「0.25%へ利上げ」というたった2回の小幅な利上げで賛否両論が噴出するほど、

一概に経済が強いとは言えないのが日本の現状です。

バブル崩壊以来、

久々に本格的なインフレが到来している中、

拙速な追加利上げで景気を冷やすような判断を

日銀が行うということは想定しづらく、

緩やかな利上げが続くことが予想されるものの、

賃金や消費といった景気動向を見ながら

慎重な政策運営が行われる可能性が高いとみられるでしょう。

固定が有利になる可能性を

高く見積もるのは早計だと考えています。

(その間に世界的な大きな経済ショックが起これば、

利上げどころではなく利下げに転じなければいけない可能性もあるでしょう。)

現在の株価低迷の状況を踏まえると、

株価に打撃を与えかねない高金利政策をとることは考えづらいでしょう。

2024年から新NISAを開始し、

貯蓄から投資の流れを促している以上、

国民全体に損をさせるような株価を無視した政策運営は取らないと想定されます。

まとめ:固定金利よりも変動金利が有利。

金利が上昇しなければ、固定金利は約1,000万円以上損する可能性も

今後固定金利が低下するとしても変動金利の優位性は揺るがないと考えており、

1,000万円以上も多く返済して金利上昇リスクをヘッジする理由は

乏しいとモゲチェックでは考えています。

迷った場合は、借り過ぎない前提で、

まず変動金利を検討すると良いでしょう。

3.自分の住宅ローンはどうすればいい?タイプ別対処法!

ここまでの金利見通しを踏まえ、

住宅ローンをすでに利用中の方、

これから住宅ローンを組む予定の方、

それぞれのタイプ別にアドバイスをまとめました。

ご自身の状況と照らし合わせて参考にしてください。

3−1 すでに住宅ローンを借りている方

①変動金利を利用中の場合

モゲチェックでは変動金利の基準金利が上昇する可能性は低いと予想しています。

引き続き変動金利をご利用いただくことをおすすめします。

ただし、

利用中の変動金利が0.8%以上の方は、

総返済額を大きく削減できる可能性があるので、

住宅ローンの借り換えを検討してみてください。

①固定金利を利用中の場合

いま固定特約期間中であれば、

その期間中は適用金利が変わりません。

ただし、

これから固定特約期間が終了する予定の場合は、

固定金利を再選択すると従来よりも高い金利が適用され、

返済額が上昇することが一般的です。

全期間固定金利を利用中の方は、

完済まで今と同じ金額での返済が続くことになりますが、

変動金利や固定特約型の方に比べて割高に金利を支払っている方が多いです。

借り換えによって返済額を節約できる可能性が高いでしょう。

3-2 これから住宅ローンを組む予定の方

①変動金利の利用を検討している場合

変動金利は今後金利上昇する可能性があるものの、

大幅上昇の可能性は高くないと考えています。

引き続き変動金利の利用をオススメします。

ただしローンの借りすぎには注意が必要です。

借りすぎかどうかは借入額を年収で割った「年収倍率」でチェックしてみましょう。

年収倍率は最大でも7倍以内、

できれば家計に余裕を持つためにも5倍以内に収めると良いでしょう。

モゲチェックでは、

「住宅ローンを借りすぎない+変動金利で低金利の恩恵を受ける+資産運用」を

3点セットで考えることをオススメしています。

無理のない借り入れ額を変動金利で借りて、

固定金利を使うときと比べて返済に余裕が出る分は

NISAやiDecoなどを活用し資産形成に取り組むと良いでしょう。

②固定金利の利用を検討している場合

モゲチェックでは今後固定金利が低下する可能性があると考えているものの、

2022年以降の上昇によってすでに固定金利はかなりの高水準となっています。

固定金利を使うことで月々の返済額が高めになってしまう可能性もあるため、

住宅ローン固定金利ランキングにて返済額や今月の金利水準をチェックしてみてください。

また、全期間固定より20年固定の金利が高いケースもあるため

各金融機関ごとの水準をよく見比べてみてください。

10年以下の固定金利は低く設定されているものの、

見直しの頻度が多くなることにもご注意ください。

4-1 参考:主な団信の種類と概要

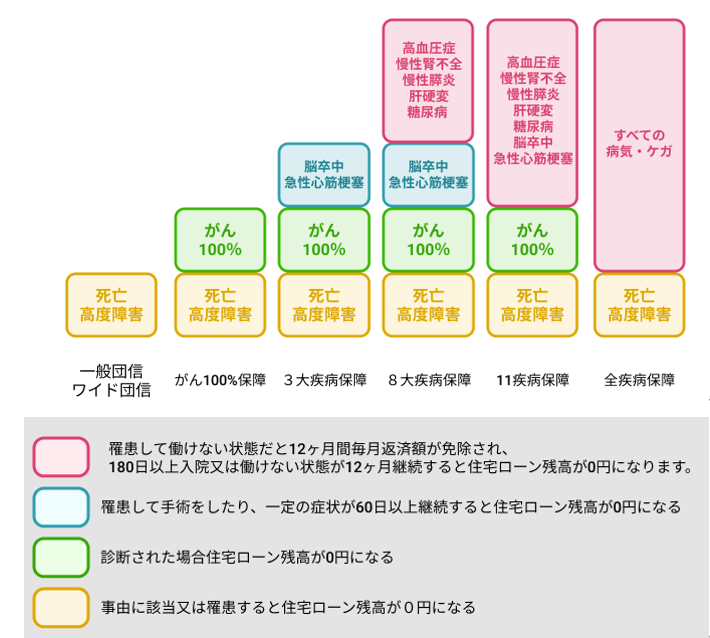

団信は大きく分けて、一般団信、ワイド団信、疾病団信の3種類があります。

ワイド団信は保障内容が一般団信と同じですが、

加入条件が緩和されています。

他の団信の審査に落ちてしまった場合でも

加入できる可能性があります。

疾病団信は大きく分けて、

がん保障、3大疾病保障、8大疾病保障、11疾病保障、全疾病保障の5種類があります。

上図の通り、

がんと診断されただけで保険金が下りるがん保障は、

全疾病保障には含まれていません。

また、

「急性心筋梗塞や脳卒中と診断され手術を受けたり、

60日以上所定の状態になった場合に保険金が下りる保障」

は3大疾病保障及び8大疾病保障には含まれていますが、

11疾病保障や全疾病保障には含まれていません。

このように、疾病保障付き団信の構成は複雑なので、

保障対象を細かく分けて考えて、

どのような場合に保険金で住宅ローンが完済されるのか

しっかり確認する必要があります。

また、団信には無料で付いているものと金利上乗せされるものがありますので、

団信を利用する場合に金利がどうなるかも確認する必要があります。

出典:モゲチェックコラム

https://mogecheck.jp/articles/show/51rzNy7XEJ5o4mQ6ZkVv